新能源汽车动力电池FPC行业研究报告:车载动力电池FPC进入爆发期

1.1. 动力电池 FPC 广获应用

动力电池 FPC 替代铜线线束趋势明确。

采集线是新能源汽车 BMS 系统所需配备的重要部件,实现监控新能源动力电池电芯 的电压和温度;连接数据采集和传输并自带过流保护功能;保护汽车动力电池电芯,异常 短路自动断开等功能。

此前新能源汽车动力电池采集线采用传统铜线线束方案,常规线束由铜线外部包围 塑料而成,连接电池包时每一根线束到达一个电极,当动力电池包电流信号很多时,需要 很多根线束配合,对空间的挤占大。Pack 装配环节,传统线束依赖工人手工将端口固定 在电池包上,自动化程度低。

相较铜线线束,FPC 由于其高度集成、超薄厚度、超柔软度等特点,在安全性、轻量 化、布局规整等方面具备突出优势,此外 FPC 厚度薄,电池包结构定制,装配时可通过 机械手臂抓取直接放置电池包上,自动化程度高,适合规模化大批量生产,FPC 替代铜线 线束趋势明确。

动力电池用 FPC 已经在新上市的新能源汽车车型中得到广泛应用。

2017 年前后行业导入初期,由于产业小批量初期的高成本和汽车电子领域对可靠性 的高要求,动力电池企业大多还处在观望的态度。

随着 FPC 展现出的优异性能以及规模化生产带来的快速降本,FPC 替代传统线束的 进程明显提速。高工锂电 2018 年调研显示,国内动力电池第一梯队的宁德时代和比亚迪 已经在 pack 环节批量化应用 FPC。公开信息显示特斯拉、国轩高科、中航锂电、塔菲尔、 欣旺达、孚能等企业也均开始应用 FPC。 目前 FPC 方案已经成为绝大部分新能源汽车新车型的最主要选择。

综合考虑存量车型,动力电池用 FPC 整体渗透率仍有提升空间。 由于当前销售中,仍有一定比例存量车型销售,根据车主之家数据统计,2020 年新 能源销售中,2020 年、2019 年、2018 年新上市车型占比分别约 39%、27%、26%,部分 存量车型还在使用线束等解决方案。而随着这些车型的退市和更多新车型的出现,动力电 池用 FPC 整体渗透率将持续提升。

1.2. 升级 CCS 单车价值提升

FPC 厂商进一步布局下游集成产品 CCS,明显提升单车价值。

FPC 厂商进一步向下游 CCS(Cells Contact System,集成母排,线束板集成件)产品 布局,通过 FPC 向 CCS 的拓展提升单车价值和盈利空间。 CCS 产品由 FPC、塑胶结构件、铜铝排等组成,铜铝排将多个电芯通过激光焊接进 行串并联,FPC 通过与铜铝排、塑胶结构件连接从而构成电气连接与信号检测结构部件。

FPC 及 CCS 单车用量与电池模组设计相关。新能源汽车动力电池一般都多个电池模 组组成,单车电池模组数量根据设计差异较大,以特斯拉为例,锂电派数据显示,大部分 特斯拉 Model S 车型的电池包分为 16 个小模组,而 Model 3 长续航版的电池包只有 4 个 模组。目前主流车型以 7-12 个模组的用量居多。

每一个电池模组配备一套 CCS,每套 CCS 配备 1-2 条 FPC,并且 CCS 还集合了塑胶 结构件、铜铝排等结构,相较 FPC,CCS 环节价值量更高,我们判断 CCS 单车价值将达 到 FPC 的 2-3 倍,测算依据如下: 参考奕东电子招股说明书,2020 年其动力电池管理系统 FPC 产品收入 7772 万元, 并且公司披露了每平方米排版数量(FPC/平方米)15 个以下、15-50、50 个以上各规格产品的收入和每平方米单位售价,以此框算,2020 年奕东电子 FPC 产品单价约 60 元。当 前主流车型以 7-12 个模组的用量居多,单个电池模组对应 1 个 CCS,1 个 CCS 一般配置 1-2 个 FPC,框算 2020 年 FPC 单车价值在 500-800 元。

2020 年 1-6 月高澜股份下属子公司东莞硅翔对塔菲尔的产品销售额为 1357 万元,以 CCS 为主,占塔菲尔同类产品采购比例为 85%。2020 年上半年我国新能源汽车产量 39.7 万辆,塔菲尔动力电池装机份额 1.30%,对应 2021 年塔菲尔配套新能源汽车约 0.52 万辆。 若按照 2021 年上半年的 1357 万元全部为 CCS 收入,塔菲尔车型全部采用 FPC 方案,则 对应 CCS 单车价值 1596 元,考虑到部分车型没有采用 FPC 方案,以及 CCS 外的其他收 入,框算 2020 年上半年 CCS 单车价值在 1500-2000 元。

1.3. FPC/CCS 市场空间广阔

基于对未来新能源汽车的销售、FPC 产品单价等假设,我们对未来新能源汽车动力 电池 FPC 和 CCS 市场空间进行框算。

销量假设: EVTank 数据,2020 年全球新能源汽车销量 331 万辆,预计 2025 年将达到 1800 万 辆。2020-2025 年复合增速 40%,2030 年预计新能源汽车渗透率将达到 50%左右,达到 4000 万辆。

中汽协数据,2020 年我国汽车总销量 2531 万辆,其中新能源汽车 136.7 万量,预计 2025 年我国汽车总销量有望达到 3000 万辆。《新能源汽车产业发展规划(2021-2035 年)》 提出,到 2025 年我国新能源汽车新车销售量达到汽车新车销售总量的 20%左右。

基于 2020 年下半年以来我国新能源汽车发展提速,GGII 预计 2021 年我国新能源汽 车销量达到 300 万辆,预计 2025 年渗透率将会超过 20%,小鹏汽车则预测有望达到 35%, 并预测 2030 年我国新能源汽车销量占比超过 80%;理想汽车预测 2030 年我国新能源汽 车销量将达到 2000 万辆。 基于新能源汽车销售数据,我们乐观预测 2025 年、2030 年全球采用 FPC 动力电池 方案的新能源汽车将达到 1600-1800 万辆、3500-4000 万辆;2025 年、2030 年国内采用 FPC 动力电池方案的新能源汽车将达到 800-900 万辆、1800-2000 万辆。

价格假设: 目前主流车型以 7-12 个模组的用量居多,单个电池模组对应 1 个 CCS,1 个 CCS 一 般配置 1-2 个 FPC。CCS 集合塑胶结构件、铜铝排等结构件,CCS 单车价值有望达到 FPC 的 2-3 倍。 基于奕东电子招股说明书信息,我们判断 2020 年 FPC 单车价值在 500-800 元。基于 高澜股份公告信息,我们判断 2020 年上半年 CCS 单车价值在 1500-2000 元。 随着新能源汽车销量持续增加带来的规模效应,和车载动力电池 FPC 产业链的逐步 成熟,我们假设后续 FPC 单车价值量约 400-600 元,CCS 价值量约 1000-1500 元。

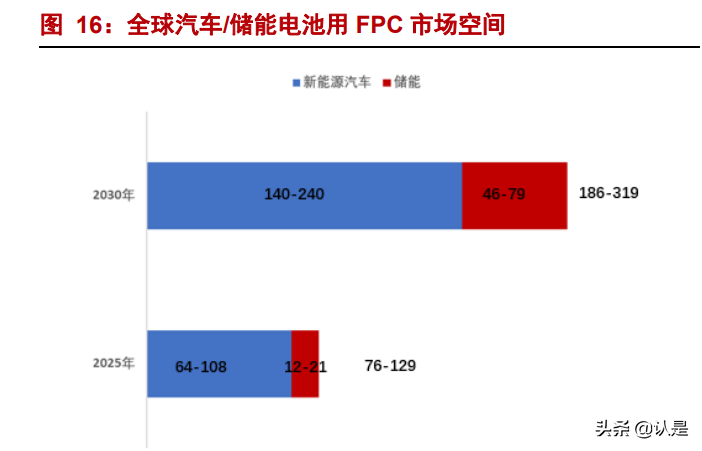

我们乐观预期: 2025 年全球、国内新能源车动力电池 FPC 市场空间有望达到 64-108 亿、32-54 亿元, 2025 年全球、国内新能源汽车动力电池 CCS 市场空间有望达到 160-270 亿、80-135 亿元。 长期随着新能源车渗透率的持续提升,新能源汽车动力电池 FPC、CCS 空间更为广 阔,预计 2030 年全球、国内新能源汽车 FPC 市场空间有望达到 140-240 亿、72-120 亿 元,2030 年全球、国内新能源汽车 CCS 市场空间有望达到 350-600 亿元、180-300 亿元。

2. 储能有望再增厚 33%空间

双碳目标下,储能产业发展预期乐观。 全球在 2015 年《巴黎协定》设定了本世纪后半叶实现净零排放的目标,包括欧盟、 英国、美国、日本、韩国、中国等多个国家和政府提出了相关规划和愿景,带动全球储能 市场发展。

7 月国家发改委、国家能源局印发《关于加快推动新型储能发展的指导意见》,明确 到 2025 年,实现新型储能从商业化初期向规模化发展转变,装机规模达 30GW 以上;到 2030 年,实现新型储能全面市场化发展,技术创新和产业水平稳居全球前列,装机规模 基本满足新型电力系统相应需求。

储能产业的发展直接带动储能锂电池的销售。 宁德时代募投公告显示,根据 GGII 数据,2020 年全球储能锂离子电池出货量为 27GWh,同比增长 58.8%,其中中国储能锂离子电池出货量为 16.2GWh,同比增长 70.5%。 根据 GGII 预计,2025 年全球储能电池出货量将达到 416GWh,未来 5 年年复合增长率约 为 72.8%。

安全稳定运行是储能电站核心要求,对储能电池运行状态的监控和信息传输同样是 非常重要的环节,FPC 应用有望进一步拓展到储能领域,公开信息显示业内已经有部分 公司有相关方案。 起点研究预测,2025 年、2030 年全球动力锂电池出货量预计出货量为 873.6GWh、 4704.1GWh,2025 年、2030 年全球储能锂电池预计出货量为 167.5GWh、1566.7GWh。

由于当前储能产业整体处于发展初期,产业链成熟度不高,所采用的解决方案仍存在 不确定性,我们暂时按照电池规模进行空间框算:

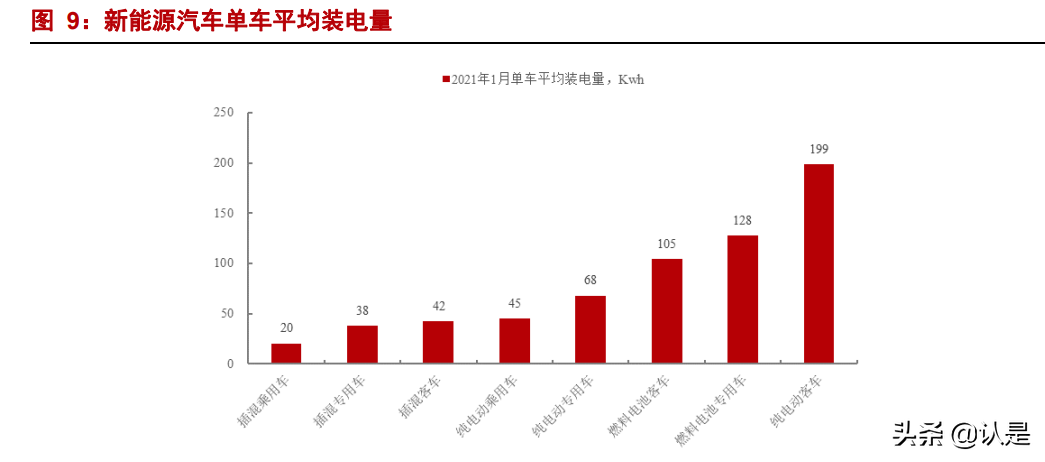

中国汽车动力电池产业创新联盟数据,2021 年 1 月我国新能源汽车按车型划分的平 均装车电量 44.4kWh,其中纯电动乘用车平均带电量分别为 45.2kWh,假设新能源汽车单 车电力容量 40-60 度,参考新能源汽车动力电池 FPC、CCS 单车价值量 400-600 元、1000- 1500 元假设,按照电池规模进行框算,则 1GWh 的储能电池 FPC、CCS 投资有望达到 800-1200 万元、2000-3000 万元。

2025 年储能电池 FPC 市场贡献的规模有望达到新能源汽车市场的 19%,2025 年全 球储能电池 FPC、CCS 市场空间有望达到 12-21 亿元、30-51 亿元。 2030 年储能电池 FPC 市场贡献的规模有望达到新能源汽车市场的 33%,2030 年全 球储能电池 FPC、CCS 市场空间有望达到 46-79 亿元、116-198 亿元。

3. 国内 FPC 产业链具备优势

3.1. 需求端/供应端向国内集中

需求端向国内集中。

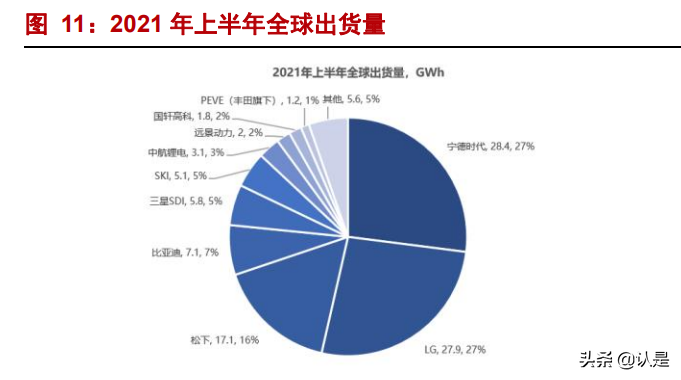

据起点锂电统计,宁德时代、比亚迪、中航锂电、亿纬锂能、蜂巢能源等多家企业规 划产能已达到 3155GWh,相较于 2020 年底 461 GWh 的总产能增长幅度巨大。其中,国 内动力电池厂商占有超 40%优势份额,有利于带动国内供应链发展。

宁德:宁德时代 2020 年年报数据,产能 69.1GWh、在建产能 77.5GWh,2021 年 中报数据产能 65.45GWh(年化 130.9GWh),在建产能 92.7GWh,可以推断此 前建设产能多在今年上半年实现投产,目前公司规划产能已经超过 550GWh。

比亚迪:比亚迪目前在全国 9 个城市建成或在建电池生产基地,目前已有产能 为 80GWh(已有产能惠州 2GWh、深圳 14GWh、西宁 24GWh、重庆 20GWh、 长沙 20GWh),全部投产后产能接近 200GWh(在建产能重庆 15GWh、贵阳 10GWh 预计 2021 年底投产,西安 20GWh、蚌埠 20GWh、长春 45GWh 预计 2023 年底达产),预计都将在 2023 年投产。

中航锂电:中航锂电目前主要建成产能在洛阳(10GWh,已投产)、常州一期(一 期 2.5GWh 已投产,二期 6GWh 预计 2022 年 6 月投产开工,三期 22GWh 预计 2021 年 2 月开建,四期 25GWh、五期、六期规划中)、厦门一期(一期 20GWh 已投产,二期 30GWh 2021 年 3 月开工,预计 2022 年投产),继洛阳、常州、厦 门之后,中航锂电先后签约成都(5 月签约,产能规划 50GWh)、武汉经开区(5 月签约,产能规划 20GWh)。

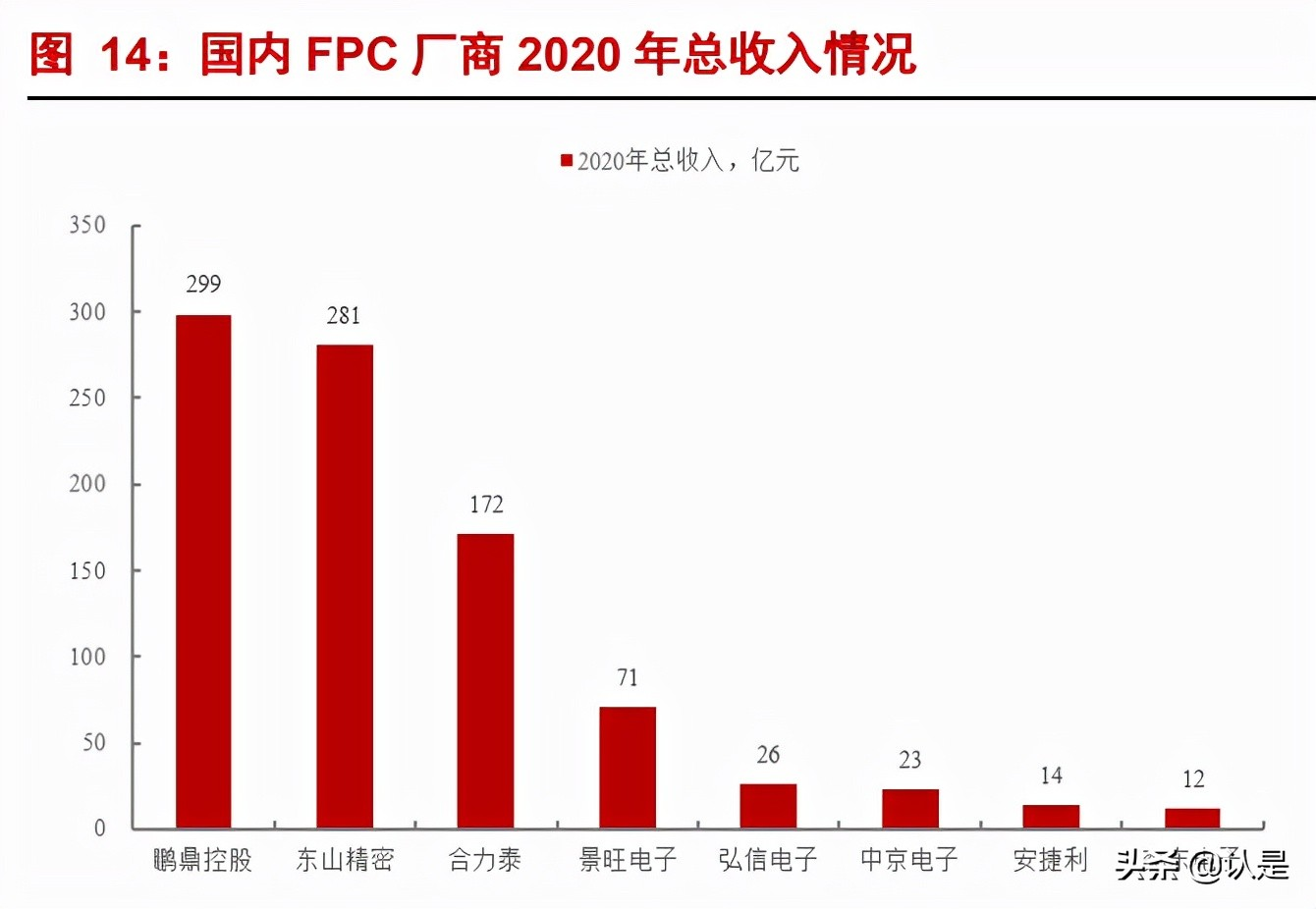

供应端同样向国内集中。 FPC 领域最早由欧美等地区主导,随着欧美等地生产成本的提高等逐步转移日本、 韩国、中国台湾等为主的亚洲地区,近十年来国内制造成本优势和需求规模充分体现,海 外 FPC 厂商在国内设立厂,同时国内(大陆)包括东山精密、景旺电子、弘信电子等厂 商也逐步形成销售规模,国内制造占比大幅提升。

我国已经成为全球印制线路板的主要生产基地。PR Newswire 数据显示,2020 年中 国大陆的 PCB 市场空间占据全球市场总额的约 53.8%。FPCworld 数据显示,按制造地来 看,2018 年中国大陆 FPC 产值占比达到 56%,中国台湾占比 6%。

3.2. 车载动力 FPC 具有一定门槛

新能源汽车动力电池 FPC 产品需要一定的验证周期,并且在设备、工艺等环节具备 壁垒,此外由于汽车 FPC 产品在长度、可靠性等方面要求高于消费电子,整体来看具备 一定难度与门槛。

由于每台新能源汽车的电池模组形态和数量不一,因而动力电池 FPC 的规格和用量 也存在差异,前期需要定制化设计开发。一般而言,电池模组容量越大,所需的 FPC 长 度相应越长,FPC 产品在工艺难度和成本方面相应也会越高。此外,当前行业内以单面板 产品为主,未来随着动力电池密度的进一步提升等,FPC 产品材料工艺等也面临进一步 升级。

3.3. 国内 FPC 供应厂商积极布局

国内供应商已经成为宁德、比亚迪、中航锂电等核心电池厂商的主力供应商。 由于车载动力 FPC 领域的门槛,以及早些年各厂商的投入策略的差异,目前新能源 汽车动力电池 FPC 行业的竞争格局与消费电子领域完全不同。

基于新能源汽车动力电池 FPC 行业的广阔成长空间,包括鹏鼎控股、东山精密、安 捷利、高澜股份(东莞硅翔)、景旺电子、弘信电子、奕东电子、合力泰、中京电子、恒 美股份等厂商积极在动力电池 FPC 领域进行布局。

4. 投资分析

新能源汽车动力电池 FPC 全面替代传统线束方案,行业需求迎来爆发。2025 年全球、国内新能源汽车动力电池 FPC 市场空间有望达到 64-108 亿元、32-54 亿元,2025 年全球、国内新能源汽车动力电池 CCS 市场空间有望达到 160-270 亿元、80- 135 亿元。

长期随着新能源车渗透率的持续提升,新能源汽车动力电池 FPC 空间更为广阔,预 计 2030 年全球、国内新能源汽车 FPC 市场空间有望达到 140-240 亿元、72-120 亿元, 2030 年全球、国内新能源汽车 CCS 市场空间有望达到 350-600 亿元、180-300 亿元。

此外储能产业步入高速发展期,带动储能电池 FPC/CCS 产品需求,2025 年、2030 年 规模贡献有望达到新能源汽车领域的 19%、33%。预计 2025 年全球储能电池 FPC、CCS 市场空间有望达到 12-21 亿元、30-51 亿元,2030 年全球储能电池 FPC、CCS 市场空间有 望达到 46-79 亿元、116-198 亿元。

5. 风险提示

动力电池 FPC 领域竞争加剧的风险;

动力电池采集线方案迭代导致 FPC 用量不及预 期;

新能源汽车、储能产业发展不及预期的风险;

储能领域 FPC 方案渗透不及预期的风 险等。

(本文来源:浙商证券研究所,仅供参考)